Rottamazione delle cartelle 2023 e stralcio debiti minori

Rottamazione delle cartelle 2023 e stralcio debiti minori

Giunge alla quarta edizione quella che, senza timore di smentita, può ritenersi una vera e propria misura di carattere strutturale: si tratta della rottamazione “quater”, inserita nell’art. 1 c. da 231 a 252, della legge di Bilancio 2023, che amplia il suo perimetro rispetto al passato. Riproposto anche lo stralcio dei debiti “minori”. Già on-line le Faq dell’Agenzia delle entrate – riscossione.

Rottamazioni a confronto: le novità della “quater”

La L. 197/2022 (Gazzetta Ufficiale n. 303 del 29.12.2022) ha rinnovato la possibilità di definire, in modo agevolato, i carichi fiscali e contributivi affidati all’Agenzia delle Entrate – riscossione dal 1° gennaio 2020 al 30 giugno 2022, introducendo la quarta edizione della rottamazione – appunto, la “quater”.

Come per il passato, anche in questo caso il risparmio consiste nell’annullamento delle sanzioni e degli interessi, con la importante novità rappresentata dall’azzeramento anche degli interessi iscritti a ruolo dagli enti creditori (oltre agli interessi di mora) e dell’aggio della riscossione.

In particolare, come precisato nella Faq n. 1 pubblicata dall’Agenzia, chi aderisce dovrà pagare unicamente le somme dovute a titolo di capitale e quelle maturate a titolo di rimborso spese per le eventuali procedure esecutive e per i diritti di notifica.

La misura risulta essere più conveniente, dunque, rispetto alle precedenti edizioni, in quanto – in definitiva – dovranno essere versati solo il capitale e le spese per la notificazione della cartella e per le procedure esecutive, se dovute.

Altra significativa novità, rispetto al passato, è rappresentata dalla possibilità di inserire nella rottamazione anche i carichi oggetto delle precedenti tre edizioni dell’istituto, rispetto ai quali non si sia perfezionata la sanatoria, a causa del mancato versamento di una delle rate.

È quanto precisato nella Faq n. 2, ove l’Agenzia evidenzia che la definizione agevolata riguarda tutti i carichi affidati all’Agente della riscossione nel periodo ricompreso tra il 1° gennaio 2000 e il 30 giugno 2022,inclusi quelli già oggetto di una precedente rottamazione anche se decaduta per il mancato, tardivo, insufficiente versamento di una delle rate del relativo precedente piano di pagamento.

Pertanto, i contribuenti (persone fisiche e giuridiche) che non fossero stati in grado di onorare l’impegno originariamente assunto, potranno “ripescare” i ruoli non rottamati con la nuova definizione, che prevede – e questa è l’altra novità rispetto al passato – il pagamento delle prime due rate, rispettivamente scadenti il 31 luglio e il 30 novembre prossimi, pari al 10% del dovuto, per poi “spalmare” il residuo nelle restanti sedici rate (complessivamente diciotto, dunque).

Per il resto, quanto all’architettura complessiva della definizione, la norma ricalca, sostanzialmente, le precedenti edizioni, sia sotto il profilo dell’iter di adesione che con riferimento ai riflessi sul piano processuale e dell’esecuzione.

Orizzonte temporale e versamenti: azzerati sanzioni, interessi e aggi

La nuova disposizione prevede (art. 1 c. 231 L. 197/2022) che i singoli carichi affidati agli agenti della riscossione dal 1° gennaio 2000 al 30 giugno 2022 possono essere estinti senza il pagamento di interessi e sanzioni, interessi di mora di cui all’art. 30 c. 1 DPR 602/73, sanzioni e somme aggiuntive di cui all’art. 27 c. 1 D.lgs. 46/99 e aggi, ai sensi dell’art. 17 D.Lgs. 112/99.

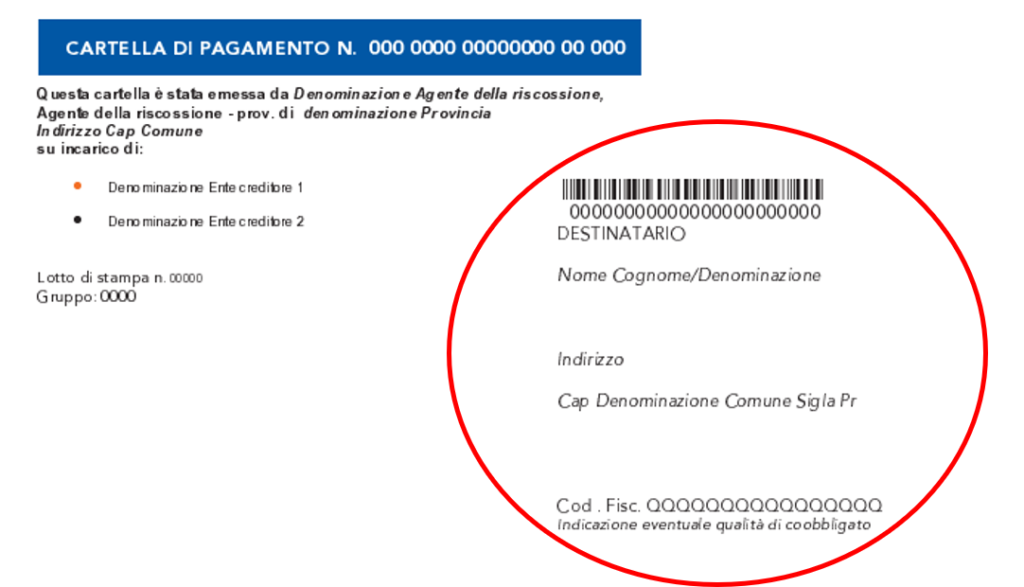

Dal punto di vista operativo, è possibile verificare la propria situazione accedendo alla propria area riservata accedendo al servizio “Situazione debitoria – consulta e paga”, ovvero utilizzando il servizio “Invia una e-mail al Servizio contribuenti” (Faq n. 15).

Come precisato nella Faq n. 2, rientrano nella definizione anche i carichi contenuti in cartelle non ancora notificate e quelli interessati da provvedimenti di rateizzazione o di sospensione.

Pertanto, il perfezionamento della rottamazione consente di azzerare le somme iscritte a ruolo a titolo di sanzioni e interessi, restando dovuti il capitale e il rimborso delle spese per le procedure esecutive e di notifica.

Come precisato, ai fini della determinazione del dovuto si tiene conto esclusivamente.

- degli importi già versati a titolo di capitale e di rimborso spese per le procedure esecutive e di notificazione della cartella di pagamento; qualora sia già stato corrisposto il dovuto, occorrerà solo presentare la domanda e le somme versate, anche in eccedenza, non saranno rimborsabili.

Quanto alla tempistica dei pagamenti, come precisato nella risposta alla Faq n. 7, oltre al pagamento in un’unica soluzione (entro il 31 luglio) è prevista la dilazione in un numero massimo di diciotto rate:

- la prima e la seconda, ciascuna pari al 10% del dovuto, con scadenza rispettivamente il 31 luglio e il 30 novembre 2023;

- le restanti, di pari ammontare, con scadenza il 28 febbraio, il 31 maggio, il 31 luglio e il 30 novembre di ciascun anno, a decorrere dal 2024.

Anche in questo caso, è prevista una tolleranza massima di cinque giorni.

Quanto alle modalità di pagamento (Faq n. 8), sono disponibili i seguenti canali:

- sito istituzionale;

- app Equiclick;

- domiciliazione sul conto corrente;

- moduli di pagamento utilizzabili presso gli sportelli bancari, gli uffici postali, home banking, ricevitorie e tabaccai, sportelli bancomat che hanno aderito al circuito CBill, Postamat e sportelli di Agenzia riscossione, previo appuntamento.

In caso di pagamento rateale, andrà applicato il tasso di interesse“ad hoc” del 2% annuo, a decorrere dal 1° agosto 2023.

La procedura e gli effetti della presentazione della domanda

Analogamente a quanto già accaduto in passato, anche quest’anno sarà l’agente della riscossione a rendere disponibili, nell’area riservata del proprio sito, i dati necessari a individuare i carichi definibili.

A questo punto, sarà il debitore a presentare, entro il 30 aprile 2023 in via telematica, la domanda di adesione alla definizione agevolata (che potrà essere integrata entro la stessa data), manifestando la volontà di avvalersi della sanatoria e scegliendo il numero di rate.

Come precisato nelle Faq n. 4 e n. 5, sono previste due modalità alternative, entrambe telematiche, per presentare la domanda:

- in area riservata, con le credenziali SPID, CIE e Carta Nazionale dei Servizi, indicando le cartelle/avvisi per i quali si intende beneficiare delle misure introdotte dalla Definizione agevolata;

- in area pubblica compilando un apposito form in ogni sua parte e allegando la documentazione di riconoscimento. Sarà necessario specificare l’indirizzo e-mail, per ottenere la ricevuta della domanda di adesione.

Successivamente (Faq n. 6), è previsto che l’Agenzia invii al contribuente, entro il 30 giugno 2023, una “Comunicazione” di:

- accoglimento della domanda, contenente: l’ammontare complessivo delle somme dovute, la scadenza dei pagamenti in base alla soluzione rateale indicata e i moduli di pagamento precompilati, unitamente alle informazioni per richiedere l’eventuale domiciliazione dei pagamenti sul proprio conto corrente;

- diniego (eventuale),con l’evidenza delle motivazioni per le quali non è stata accolta la richiesta di Definizione agevolata. Il diniego costituisce un atto autonomamente impugnabile davanti alle corti di giustizia tributaria di primo grado.

Nel caso in cui, con riferimento al ruolo o ai ruoli rottamati, vi siano uno o più giudizi pendenti, come di consueto il debitore assume l’impegno a rinunciarvi (come precisato dalla Faq n. 11) e, dietro presentazione di copia della dichiarazione e nelle more del pagamento, quei giudizi sono sospesi dal giudice.

Solo all’esito del procedimento e, pertanto, dopo che il debitore avrà provveduto al pagamento integrale e tempestivo delle somme, unitamente al deposito di tale documentazione, il giudizio verrà estinto; in caso contrario, il giudice revoca la sospensione su istanza di una delle parti.

Come già accaduto in occasione delle precedenti edizioni, la presentazione della domanda di definizione agevolata ha l’effetto di “congelare” la riscossione e le eventuali procedure esecutive, a meno che si trovino in uno stadio avanzato.

In particolare, il prevede che, a seguito della presentazione della dichiarazione, relativamente ai carichi definibili che ne costituiscono oggetto:

a) sono sospesi i termini di prescrizione e decadenza;

b) sono sospesi, fino alla scadenza della prima o unica rata delle somme dovute a titolo di definizione, gli obblighi di pagamento derivanti da precedenti dilazioni in essere alla data di presentazione;

c) non possono essere iscritti nuovi fermi amministrativi e ipoteche, fatti salvi quelli già iscritti alla data di presentazione;

d) non possono essere avviate nuove procedure esecutive;

e) non possono essere proseguite le procedure esecutive precedentemente avviate, salvo che non si sia tenuto il primo incanto con esito positivo;

f) il debitore non è considerato inadempiente in caso di pagamento mediante compensazione volontaria oppure nei confronti della pubblica amministrazione (ai fini di cui agli artt. 28-ter e 48-bis DPR 602/73);

g) sarà possibile ottenere il rilascio del DURC, applicandosi la disposizione di cui all’art. 54 DL 50/2017.

Una volta presentata la domanda entro il 30 aprile, sarà l’agente della riscossione a comunicare, entro il 30 giugno 2023, l’ammontare complessivo delle somme dovute, delle rate e delle relative scadenze.

A questo punto):

a) alla data del 31 luglio 2023 le dilazioni sospese sono automaticamente revocate;

b) a seguito del pagamento della prima o unica rata, le procedure esecutive verranno automaticamente estinte, salvo che non si sia tenuto il primo incanto con esito positivo.

Il mancato o insufficiente versamento del dovuto nei termini, considerata la tolleranza di cinque giorni, comporterà il mancato perfezionamento della procedura e riprenderanno a decorrere i termini di prescrizione e di decadenza ordinari, ferma restando l’acquisizione definitiva, in acconto, delle somme versate.

Anche la rottamazione quater può includere i debiti oggetto di procedura di sovraindebitamento (L. 3/2012) o rientranti nella disciplina della crisi d’impresa e dell’insolvenza, con la possibilità di effettuare il pagamento del debito, anche falcidiato, con le modalità e nei tempi eventualmente previsti nel decreto di omologazione e le somme dovute hanno natura di crediti pre-deducibili).

Dal punto di vista oggettivo, rimangono esclusi dalla definizione i carichi riguardanti risorse comunitarie, l’IVA all’importazione, le somme dovute a titolo di recupero di aiuti di Stato, i crediti derivanti da pronunce di condanna della Corte dei conti, le multe, le ammende e le sanzioni pecuniarie dovute a seguito di provvedimenti e sentenze penali di condanna.

Nella risposta alla Faq n. 3, l’Agenzia, infatti, ricorda che restano esclusi:

- i carichi affidati all’Agente della riscossione prima del 1° gennaio 2000 e dopo il 30 giugno 2022;

- i carichi relativi a somme dovute a titolo di recupero degli aiuti di Stato, crediti derivanti da pronunce di condanna della Corte dei conti, multe, ammende e sanzioni pecuniarie dovute a seguito di provvedimenti e sentenze penali di condanna, “risorse proprie tradizionali” dell’Unione Europea e l’Imposta sul Valore Aggiunto riscossa all’importazione.

- le somme affidate dagli enti della fiscalità locale e/o territoriale per la riscossione a mezzo avvisi di pagamento (cosiddetti GIA);

- i carichi affidati dalle casse/enti previdenziali di diritto privato che non hanno provveduto, entro il 31 gennaio 2023, all’adozione di uno specifico provvedimento volto a ricomprendere gli stessi carichi nell’ambito applicativo della misura agevolativa.

In caso di violazioni al codice della strada, le sanzioni restano dovute e il beneficio riguarda i soli interessi (c. 247).

Via libera all’inclusione delle precedenti rottamazioni

Come già evidenziato, una delle principali novità rispetto al passato consiste nella possibilità di “rottamare” anche i debiti inclusi in una delle precedenti domande di definizione agevolata, non perfezionatesi per effetto del mancato pagamento delle somme.

Stralcio dei debiti inferiori a € 1.000

La Legge di bilancio reintroduce anche lo stralcio automatico dei debiti inferiori a € 1.000, compresi nell’arco temporale dal 2000 al 2015, esistenti alla data del 1° gennaio 2023.

La norma ricalca la precedente versione del 2019-2020, in particolare con riferimento all’oggetto dell’annullamento, che è rappresentato dal debito residuo: ciò comporta che, qualora si provvedesse, entro quella data, ad un versamento parziale che consenta di scendere al di sotto della soglia di € 1.000, la restante parte verrà automaticamente cancellata.

In particolare, verranno automaticamente annullati, alla data del 31 marzo 2023, i debiti fiscali e previdenziali di importo residuo, al 1° gennaio 2023, fino a mille euro, comprensivo di capitale, interessi per ritardata iscrizione a ruolo e sanzioni, risultanti dai singoli carichi affidati agli agenti della riscossione dal 1° gennaio 2000 al 31 dicembre 2015.

La copertura anche per i debiti rivenienti dalla rottamazione ter, di cui all’art. 3 DL 119/2018.

Come evidenziato dall’Agenzia nella risposta alla Faq n. 13, è possibile presentare la domanda di adesione alla definizione agevolata anche per questi carichi e non c’è il rischio di pagare somme maggiori di quelle dovute. Gli importi da saldare infatti, a titolo di rottamazione-quater, riportati nella comunicazione che Agenzia delle entrate-Riscossione invierà entro il 30 giugno 2023, terranno già conto dell’annullamento determinato dallo stralcio dei debiti fino a mille euro che sarà effettuato il 31 marzo 2023.

Fonte: Memento+